こんにちは、専業大家のMASA(@2103ou_masuke)です。

不動産投資の世界でよく言われている常識の中で、実は間違っていることが多々あります。

なぜこのようなことが起こるのかというと、実際に不動産投資をしていない人が論評することも多く、不動産投資家だったとしても、不動産業界で働いたことがない素人も多いからです。

しかし大きなお金が動くだけに、間違った認識や勘違いは大きな損失に繋がる可能性があります。

そこで当ブログ記事では、不動産投資家によくある勘違い(間違い)をピックアップして解説していきます。

私は元大手不動産売買仲介のトップ営業マンであり、今は専業大家として不動産賃貸業を行っていることが、この記事の信頼性になります。

ぜひ最後までお読みいただき、正しい知識を身に付けましょう!

こんな人に読んでほしい

- 不動産投資の正しい知識を身に付けたい

- 自分の認識や知識が正しいのか確認したい

コンテンツ

返済比率は低い方が良い?

よく購入する物件の条件として、返済比率を40%以下に設定する人がいますが、実は返済比率をそこまで気にする必要はありません。

なぜなら、返済比率は融資年数で変わるからです。

例えば、毎月収入が10万円として、融資年数が15年の時に返済平均額が5万円であれば、返済比率は50%です。

ただし融資年数を倍の30年にすれば、当然返済平均額は約2.5万円となり、返済比率は25%になります。

そして不動産投資における融資年数は、長ければ長いほど良いわけではなく、長ければ「減価償却終了による税金負担増大」「修繕費の増大」「家賃下落」「返済総額の増大」「天災にあう可能性の増大」などの問題に直面することになります。

このように、物件によって適切な年数は異なるので、返済比率で考えるべきではないということです。

適切な融資期間については、下のブログ記事をご覧ください。

-

不動産投資における頭金と返済期間に注意!正しい融資期間の算出方法

困っている人不動産投資で正しい融資期間の算出方法を教えて! こんにちは、専業大家のMASA(@2103ou_masuke)です。 「不動産投資の融資期間は、より多くのキャッシュフローを得るために、でき ...

続きを見る

デッドクロスは悪?

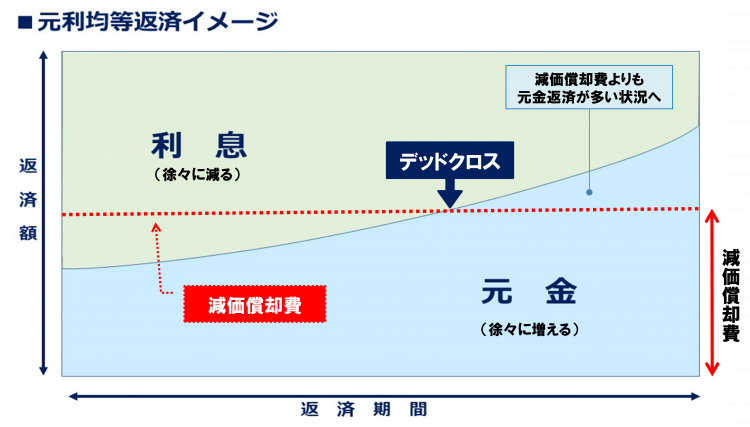

デッドクロスとは「ローンの元金返済額が、減価償却費を上回ってしまう状態」のことを言います。

減価償却期間が終わるタイミングか、もしくはローン返済額における元金の割合が上がってきて、減価償却費を上回るタイミングで起こります。

出典:湘南不動産投資.com

税制上、融資返済額は経費にならない分、建物は減価するという考えの元、減価償却費が経費として認められています。

デッドクロスの状態では、経費にならない返済額が減価償却費を上回るので、帳簿上の利益は黒字でも、手元から現金が減っていってしまうことになります。

デッドクロスとなった物件は、帳簿上の利益が増えることで税金が増えますので、最悪の場合は黒字倒産を引き起こすこともあるため、絶対悪として認識されています。

しかし、本当にデッドクロスを起こしてはいけないのでしょうか。

実はデッドクロスは、必ずしも悪いものではありません。

理由は以下の通りです。

- 土地値が高いエリアの物件を買った場合、建物の資産比率は低くなるため、その分減価償却費も少なくなる。

- 融資期間を短くすると、当然融資返済額は大きくなるため、その分デッドクロスは起こりやすくなる。

以上の点を踏まえると、土地値が高いエリアの物件(資産性が高い物件)を短い融資期間で購入すると、初年度からデッドクロスが起きる可能性があります。

しかし資産性の高い物件を買うことは悪いことではありませんし、短い融資期間で買うことも悪いことではありません。

不動産投資は、その時その物件に合った方法で購入することが大切です。

例えば法人を持っていれば、デッドクロスが初年度から起きる物件だとしても、所得の分散で利益を減らすことでデッドクロス分をカバーすることができます。

この状況ではデッドクロスを恐れる必要はないのです。

また、融資期間を長くすれば、その分デッドクロスを遅らせることができますが、それはデッドクロスを先送りしているに過ぎません。

融資期間が長い場合、減価償却期間が終わってしまうと、帳簿上の利益がその分増えてしまうため、税負担が大きくなってしまいます。

その時には売却すれば良いと考える人もいますが、その時の市況は誰にも分かりませんし、市況が悪く利益が出ない場合は売ることができません。

デッドクロスが起こる時期を知っておくことは大切ですが、デッドクロス自体は必ずしも悪いことではないということです。

売却のベストなタイミングについては、下のブログ記事もあわせてご覧ください。

-

不動産投資の売却時期ベストタイミングは?検討すべき判断材料6選

困っている人投資物件のベストな売却タイミングっていつ? こんにちは、専業大家のMASA(@2103ou_masuke)です。 投資物件を所有している方で、いつ売却すべきか悩んでいる方もいるかと思います ...

続きを見る

不動産業者が作る物件資料は完璧?

不動産業者が作って提供している物件資料は、間違っているはずがないと思ってしまいがちですが、実は完璧な資料の方が少ないと言っても過言ではありません。

間違いではなく、故意に偽装している場合もあります。

よくあるのは、駅からの徒歩分数を短くするパターンです。

その方が売れやすく、それに気付いても指摘してくる客はほとんどいないからです。

正解は80mを1分として表記しなければならず、例えば120mの場合は切り上げで2分となります。

これはグーグルマップを使えばすぐにわかりますので、ご活用ください。

その他にも、建ぺい率・容積率が間違っていたり、面積が間違っていたり、前面道路や間口が間違っていたりと、間違いは意外に多いものです。

また十分に調査せず売りに出すことも多いので、物件資料として不備が多い資料もよく見かけます。

前面道路幅員や間口が書かれていない資料をよく見かけませんか?

これらは現地調査しないとわからないので、していない場合は記載ができないわけです。

このように物件資料は間違いや故意的偽装、不備があるものだとして確認することをおすすめします。

築古アパートは土地値で買えれば良い買い物?

よく「築古のアパートを土地値で買えた!」と喜んでいる投資家を見かけますが、実は危険な認識です。

なぜなら、正確にはアパートが建っている限り、土地(更地)の価値とイコールではないからです。

土地は更地の場合に、はじめて土地の価値となります。

ということは、アパートが建っている土地を更地にするためには、住んでいる人すべてを退去させなければなりません。

さらに退去後は建物の解体も必要です。

ワンルームで1戸当たり退去費用50万円で見積もったとして、例えば6戸のアパートの場合、50万円×6戸+解体費用200万円=500万円が必要になります。

つまり、物件価格から500万円を引いた額が正しい土地値となるわけです。

これで終わればよいのですが、擁壁がある物件で造成しなおさなければ建物が建てられない土地の場合、造成費用も別途何百万とかかります。

この勘違いは本当に多いので、土地値で買えたと喜んでいる人を見かけたら教えてあげてください。

実質利回りの計算あってる?

実質利回りは、以下のように算出します。

(年間の家賃収入-年間の諸経費)÷(物件の購入価格+購入時の諸経費)×100=実質利回り

しかし計算する時に、年間の諸経費と購入時の諸経費の項目が、足りていないことが多いように感じます。

例えばアパートの場合、以下のような年間諸経費が考えられます。

固定資産税

管理委託費

共有部清掃費

水道光熱費

消防点検費

貯水槽清掃費(あれば)

リース料(あれば)

インターネット料(あれば)

火災・地震保険料(更新以降)

購入時の諸経費は、以下の通りです。

・仲介手数料

・登記費用

・融資手数料

・火災・地震保険料初回分

・固定資産税清算金

・不動産取得税

・収入印紙代

などが考えられます。

実質利回りやROIなどを計算する時、これらの項目すべて考慮できてますか?

新築物件はトラブルが少ない?

新築物件は新築だから故障などのトラブルなどもないはずだと思ったら、それは大きな間違いです。

むしろ新築の方が、何かしらのトラブルが起こる可能性は高いです。

なぜなら、新築は初めての入居になるため、不具合が見つかりやすいからです。

さらに新築は、全戸ほぼ一斉に新たな入居者が入るわけですから、騒音などの住居人同士の問題も起こりやすいと言えます。

以下、新築でよく起こるトラブルを挙げてみます。

- 建具の建て付けが悪い

- 結露がすごい

- テレビの映りが悪い

- ネットが遅い

- 隣接住戸がうるさい

- ゴミ出しルールが守られていない

なぜこういったことが起こるかというと、建築会社の中には、所詮賃貸物件という感覚で建築する建築会社も少なくないからです。

オーナーが住むわけではないので、クレームも出にくいですからね。

新築アパートは新築プレミアムにより家賃が高い?

新築アパートは、すべてが新品だから家賃が高く取れると思っている人が多いですが、実はそうでもありません。

なぜなら新築は、全戸空室の状態から始まるため、早く満室にするために強気な家賃設定にはしないからです。

融資返済が始まる頃に、まだ1戸も埋まっていない状態だと笑えないですからね。

さらに新築は、1年以内の退去も意外と多いです。

理由は「住んでみたらこんなはずではなかった」というものや、新築は基本的に家賃が高いため「支払いが厳しい・・」などです。

賃借人さんから理由を言ってくれない場合は、こちらから必ず聞くようにして改善できる内容であれば改善するようにしましょう。

新築アパート投資については、下のブログ記事をご覧ください。

-

土地から新築アパート建築投資リアル体験記|新築投資のポイント8選

困っている人土地から新築アパート建築投資の体験談やポイントがあれば教えて! こんにちは、専業大家のMASA(@2103ou_masuke)です。 不動産投資家であれば、いずれはマンションやアパート建築 ...

続きを見る

区分マンションは儲からない?

不動産投資を始める人の多くが、アパートを購入することから始めたいと考えています。

そしてなぜアパートなのか尋ねると、よく推奨されているのが築古高利回りアパートで、区分は儲からないと言われているから、と答えます。

しかし本当でしょうか?

アパート投資をしている人のほとんどは、区分マンション投資をしたことがありません。

したことがないのに、勝手なイメージで言っているだけなんですよね。

もしくは、自分自身が区分マンション投資で失敗したから言ってるだけなんです。

でもそれって、自分が良くない区分マンションを買ったからであって、区分マンション投資自体が儲からないわけではありません。

実際に私は、かなり儲けさせてもらってますし、区分マンション投資だけでとんでもない資産を築いた人も知っています。

アパートよりも区分マンション投資の方が良い、と言っているのではありません。

アパート、戸建て、区分マンション何であっても、買うべき物件を買えば成功することは可能です。

勝手なイメージや意見に流されると、チャンスを掴み損ねることになるので注意したいですね。

区分マンション投資については、下のブログ記事をご覧ください。

-

不動産区分マンション投資は儲からない?失敗する?実体験を元に検証

困っている人区分マンションの不動産投資は儲からないってよく聞くけどホント? こんにちは、専業大家のMASA(@2103ou_masuke)です。 不動産投資で最も人気があるのはアパートで、最近は築古戸 ...

続きを見る

区分マンションは空室リスクが高い?

区分マンションは空室リスクが高いとよく言われます。

しかしこれも間違った認識です。

確かに家賃収入は0か100ですが、保有期間全体など長期でみると、何戸もあるアパートと同じように、入居率は90%~95%ほどに平均化されます。

区分マンションの収入だけに頼っている、もしくはその返済だけになった時に家計が苦しくなるという人はいないでしょうし、そもそも不動産投資などできないでしょう。

むしろリスクを語るなら、アパート一棟で6戸よりも区分マンション6戸の方が、よっぽどリスクヘッジができています。

なぜなら、区分マンションを様々な場所に保有することは、地域リスクや地震リスク、事件事故リスクなどが分散されるからです。

アパート近くにあった学校や工場、スーパーが潰れると全戸客付けに影響しますし、そのアパートで殺人が起きても全戸に影響します。

投資の世界では分散投資が大事とよく言われますが、不動産投資でも分散投資の考え方を持つようにしましょう。

おわりに

いかがでしたか?

自分も間違っていた勘違いしていた・・という方もいるのではないでしょうか。

不動産投資に限らずですが、常識が正しいとは限りません。

人から聞いた話や噂を鵜呑みにするのではなく、必ず自分自身で考え検証するようにしましょう!

不動産投資に関する相談は、下記相談サービスをご利用ください。

-

不動産投資のコンサルティング相談窓口30分3,800円~受付中!

困っている人不動産業者ではない先輩大家さんで、不動産投資の相談にのってくれる人いないかなぁ 私は元大手不動産売買仲介会社のトップ営業マンで、現在専業大家として不動産投資の相談サービスを提供しています。 ...

続きを見る

この記事がためになったと思ったら、ぜひSNSなどで他の方にも教えてあげてくださいね!